Penjelasan Mata Uang Carry Trade dan Bagaimana Kerjanya

Sebuah perdagangan mata uang melibatkan peminjaman mata uang dengan imbal hasil rendah untuk membeli mata uang dengan imbal hasil lebih tinggi dalam upaya untuk mendapatkan keuntungan dari perbedaan suku bunga. Ini juga dikenal sebagai “rollover” dan merupakan bagian integral dari strategi carry trade.

- Apa Itu Mata Uang Carry Trade dan Bagaimana Cara Kerjanya?

- Contoh Currency Carry Trade

- Risiko Yang Diakibatkan Carry Trade

- Strategi Trading Mata Uang Carry Trade

- Kesimpulan

Pedagang tertarik pada strategi ini dengan harapan mengumpulkan pembayaran bunga harian melebihi dan di atas apresiasi mata uang apa pun dari perdagangan yang sebenarnya.

Artikel ini menjelaskan perdagangan carry FX dengan menggunakan contoh dan menyajikan strategi perdagangan carry teratas untuk digunakan dalam perdagangan Anda.

Apa Itu Mata Uang Carry Trade dan Bagaimana Cara Kerjanya?

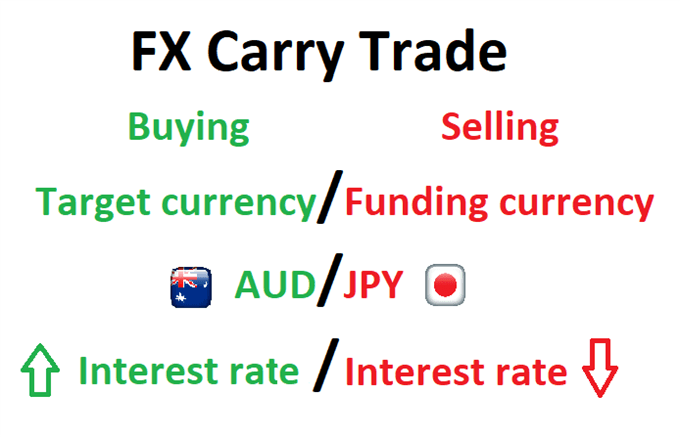

Carry trade pada pasar forex melibatkan peminjaman mata uang di negara yang memiliki suku bunga rendah (hasil rendah) untuk mendanai pembelian mata uang di negara yang memiliki suku bunga tinggi (hasil tinggi). Menahan posisi ini dalam semalam akan menghasilkan pembayaran bunga kepada trader berdasarkan transaksi “carry positif”.

Mata uang dengan hasil yang lebih rendah disebut sebagai “mata uang pendanaan” sedangkan mata uang dengan hasil yang lebih tinggi disebut sebagai “mata uang target”.

Rollover

“Rollover” adalah proses dimana broker memperpanjang tanggal penyelesaian posisi forex yang terbuka yang ditahan melewati batas waktu harian. Pialang mendebit ataupun mengkreditkan akun, berdasarkan arah transaksi (long atau short) dan apakah perbedaan suku bunga positif atau negatif. Karena keuntungan dikutip sebagai angka tahunan, penyesuaian ini akan menjadi tingkat penyesuaian harian.

Suku bunga

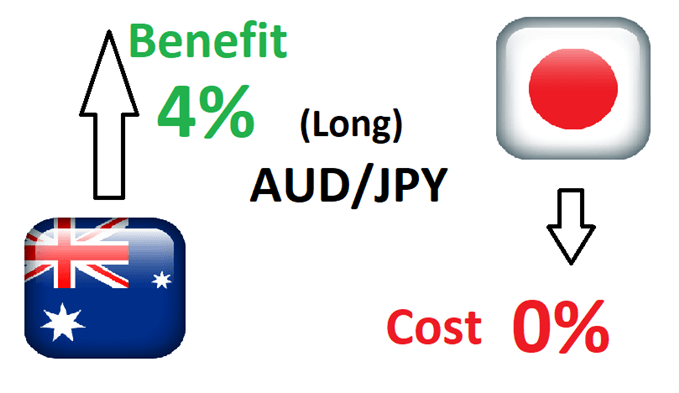

Suku bunga ditetapkan oleh bank sentral suatu negara sesuai dengan mandat kebijakan moneter negara tersebut. ini akan berbeda dari satu negara ke negara lain. Seorang trader kemudian mendapatkan keuntungan pada posisi ketika mereka membeli mata uang dalam pasangan dengan tingkat bunga yang lebih tinggi. Misalnya, jika dolar Australia menawarkan 4% dan Yen Jepang menetapkan suku bunga 0%, trader dapat buka posisi buy (long) AUD/JPY untuk memanfaatkan perbedaan suku bunga bersih 4%.

Ada dua komponen utama dalam perdagangan barang FX:

1. Perubahan suku bunga

Komponen utama dari carry trade berpusat di sekitar perbedaan suku bunga antara dua mata uang yang ditransaksikan. Bahkan jika nilai tukar antara dua mata uang tetap tidak berubah, trader akan mendapat untung dari pembayaran suku bunga ‘overnight’. Namun, seiring berjalannya waktu, bank sentral menganggap perlu untuk mengubah suku bunga dan ini menimbulkan potensi risiko pada strategi carry trade.

2) Apresiasi / depresiasi nilai tukar

Komponen lain dari strategi carry trade berfokus pada kurs kedua mata uang. Seorang trader mencari mata uang target menguat (kenaikan nilainya) saat posisi ‘long’ atau buy. Ketika ini terjadi, pembayaran kepada trader termasuk pembayaran kenutngan harian dan keuntungan yang belum direalisasi dari mata uang tersebut. Namun, keuntungan yang dilihat trader, sebagai hasil dari kenaikan mata uang target, hanya akan terwujud ketika pedagang menutup posisi transaksi.

Ada kemungkinan bagi trader untuk kehilangan uangnya ketika mata uang target terdepresiasi terhadap mata uang pendanaan sehingga depresiasi modal menghapus pembayaran keuntungan positif.

Contoh Currency Carry Trade

Melanjutkan contoh yang digunakan di atas, jika suku bunga Resmi Australia saat ini di 4% dan Yen Jepang di 0%, trader dapat memutuskan untuk membuka posisi long pada AUD/JPY jika pasangan kemungkinan naik.

trader yang ingin memanfaatkan perbedaan suku bunga pada dasarnya akan meminjam Yen dengan suku bunga yang jauh lebih rendah dan menerima suku bunga yang lebih tinggi terkait dengan dolar Australia. Pada kenyataannya, trader ritel akan menerima kurang dari 4% karena broker forex biasanya menerapkan spread.

Risiko Yang Diakibatkan Carry Trade

Sebuah mata uang ‘carry trade’, seperti kebanyakan strategi perdagangan, membawa tingkat risiko dan oleh karena itu, memerlukan penerapan manajemen risiko yang baik. Manajemen risiko menjadi semakin penting sejak krisis keuangan global 2008/09 yang mengakibatkan penurunan suku bunga bagi negara-negara maju, memaksa carry trader untuk melihat mata uang pasar berkembang yang lebih berisiko dan berimbal hasil tinggi hingga suku bunga normal kembali.

• Risiko nilai tukar: Jika mata uang target melemah terhadap mata uang pendanaan, pedagang yang membeli pasangan akan melihat perdagangan bergerak melawan mereka tetapi masih akan menerima bunga harian.

• Risiko suku bunga: Jika negara mata uang target menurunkan suku bunga dan negara mata uang pendanaan menaikkan suku bunga, akan mengurangi keuntungan positif bersih dan kemungkinan akan mengurangi profitabilitas strategi carry trade.

Strategi Trading Mata Uang Carry Trade

Menyaring carry trade di arah tren adalah salah satu strategi yang digunakan oleh trader berpengalaman. Ini karena carry trade adalah transaksi jangka panjang, dan oleh karena itu, analisis pasar yang menunjukkan tren kuat akan berguna.

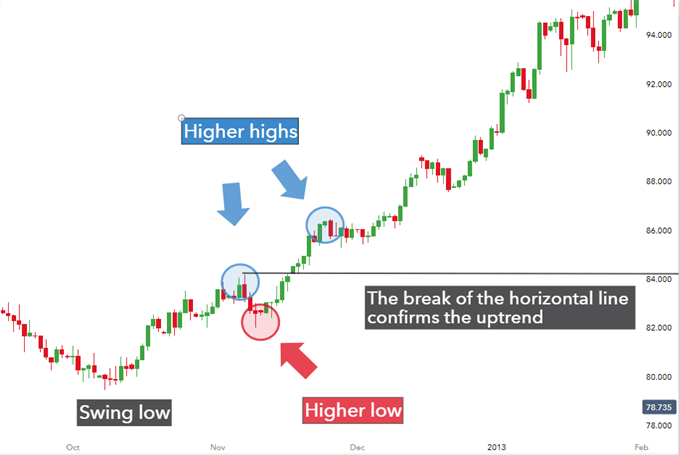

Dalam upaya untuk mencapai perdagangan dengan probabilitas yang lebih tinggi, trader pertama sekali harus mengkonfirmasi tren kenaikan yang pada grafik di bawah, dikonfirmasi setelah high high dan higher low.

Angka tersebut menggambarkan posisi higher high dan higher low di mana penerobosan garis horizontal (digambar pada titik tertinggi pertama yang lebih tinggi) mengkonfirmasi tren naik. Setelah itu, trader dapat menggunakan beberapa analisis kerangka waktu dan indikator untuk menemukan titik masuk yang ideal untuk memasuki transaksi panjang.

Kesimpulan

Mata uang Carry Trade memberikan trader dua cara untuk mendapatkan keuntungan (nilai tukar maupun perbedaan suku bunga) tetapi penting untuk mengelola risiko karena kerugian dapat muncul ketika pasangan mata uang bergerak melawan analisa trader atau perbedaan suku bunga yang menyempit.

Untuk transaksi dengan probabilitas yang lebih tinggi, trader harus mencari titik masuk ke arah tren naik dan harus melindungi risiko penurunan dengan menggunakan teknik manajemen risiko yang bijaksana.