CARA TRADING DENGAN RISIKO GEOPOLITIK

- Ekonomi global menunjukkan peningkatan kelemahan dan kerapuhan

- Erosi kekuatan ekonomi mengekspos pasar terhadap risiko geopolitik

- Contoh ancaman politik di Asia, Amerika Latin, dan Eropa

ANALISIS RISIKO GEOPOLITIK

Di tengah dasar-dasar ekonomi yang terkikis, pasar menjadi semakin sensitif terhadap risiko politik karena kemampuannya untuk memicu volatilitas pasar yang luas meningkat. Ketika ideologi berorientasi liberal – yaitu, yang mendukung perdagangan bebas dan pasar modal terintegrasi – diserang secara global oleh gerakan nasionalis dan populis, volatilitas yang didorong oleh ketidakpastian sering kali menjadi hasilnya.

Yang membuat risiko politik begitu berbahaya dan sulit dipahami adalah kemampuan terbatas yang dimiliki investor untuk memperhitungkannya. Pedagang mungkin menemukan diri mereka merasa panas karena lanskap politik global terus berkembang dengan tidak terduga. Selain itu, seperti penyebaran virus corona pada tahun 2020, patogen politik dapat memiliki efek penularan yang serupa.

Secara umum, pasar tidak terlalu peduli dengan kategorisasi politik tetapi lebih peduli dengan kebijakan ekonomi yang tertanam dalam agenda siapa pun yang memegang kendali. Kebijakan yang merangsang pertumbuhan ekonomi biasanya bertindak sebagai magnet bagi investor yang mencari tempat untuk menempatkan modal mereka agar mendapatkan hasil tertinggi.

Ini termasuk pelaksanaan rencana stimulus fiskal, memperkuat hak milik, memungkinkan arus barang dan modal bebas, dan menghapus regulasi yang menghambat pertumbuhan. Jika kebijakan ini menciptakan tekanan inflasi yang memadai, bank sentral dapat menaikkan suku bunga sebagai tanggapan. Itu meningkatkan pengembalian aset lokal, menarik investor, dan meningkatkan mata uang.

Sebaliknya, pemerintah yang kecenderungan ideologis dasarnya bertentangan dengan arus globalisasi dapat menyebabkan pelarian modal. Rezim yang berusaha merobek benang yang menjahit integrasi ekonomi dan politik biasanya menciptakan ketidakpastian yang tidak ingin dijelajahi oleh investor. Tema ultra-nasionalisme, proteksionisme, dan populisme sering kali terbukti memiliki efek mengganggu pasar.

Jika sebuah negara mengalami penyesuaian ideologi, pedagang akan menilai situasi untuk melihat apakah itu secara radikal mengubah pengaturan risiko-imbalan mereka. Jika ya, mereka mungkin kemudian mengalokasikan kembali modal mereka dan merumuskan kembali strategi perdagangan mereka untuk memiringkan keseimbangan risiko menjadi keuntungan. Namun, volatilitas dipicu dengan melakukan hal itu karena strategi perdagangan yang dirumuskan ulang tercermin dalam redistribusi modal pasar yang luas di berbagai aset.

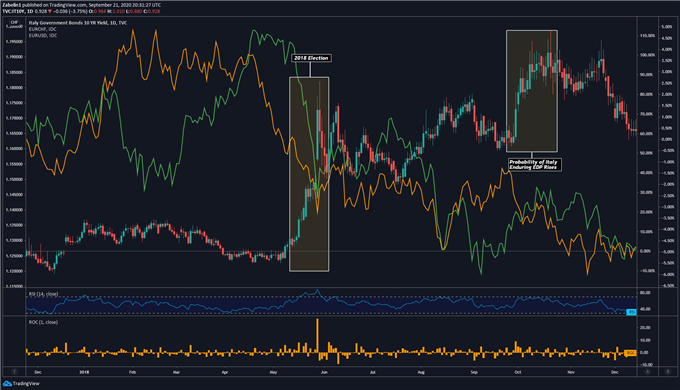

EROPA: POPULISME EUROSEPTIK DI ITALIA

Di Italia, pemilu 2018 mengguncang pasar regional dan akhirnya beriak melalui hampir seluruh sistem keuangan. Kenaikan sayap kanan anti kemapanan Lega Nord dan Gerakan 5 Bintang yang tidak jelas secara ideologis didirikan pada kampanye populisme dengan penolakan bawaan terhadap status quo. Ketidakpastian yang menyertai rezim baru ini kemudian segera diperhitungkan dan mengakibatkan volatilitas yang signifikan.

Premi risiko untuk memegang aset Italia meningkat dan tercermin dalam lonjakan lebih dari 100 persen dalam imbal hasil obligasi 10 tahun Italia. Itu menunjukkan investor menuntut pengembalian yang lebih tinggi untuk menoleransi apa yang mereka anggap sebagai tingkat risiko yang lebih tinggi. Ini juga tercermin dalam pelebaran dramatis dari spread pada credit default swap utang negara Italia di tengah meningkatnya kekhawatiran bahwa Italia dapat menjadi pusat krisis utang Uni Eropa lainnya.

EUR/USD, EUR/CHF Anjlok Akibat Yield Obligasi Negara Mediterania Melonjak Di Tengah Kekhawatiran Krisis Utang Zona Euro

Dolar AS, Yen Jepang, dan Franc Swiss semuanya menguat dengan mengorbankan Euro karena investor mengalihkan modal mereka ke aset anti-risiko. Penderitaan Euro diperpanjang oleh perselisihan antara Roma dan Brussels atas ambisi anggaran yang diajukan oleh pemerintah Italia. Keistimewaan fiskal pemerintah adalah ciri dari sifat anti-kemapanan mereka yang pada gilirannya memperkenalkan ketidakpastian yang lebih besar dan kemudian tercermin dalam Euro yang lebih lemah.

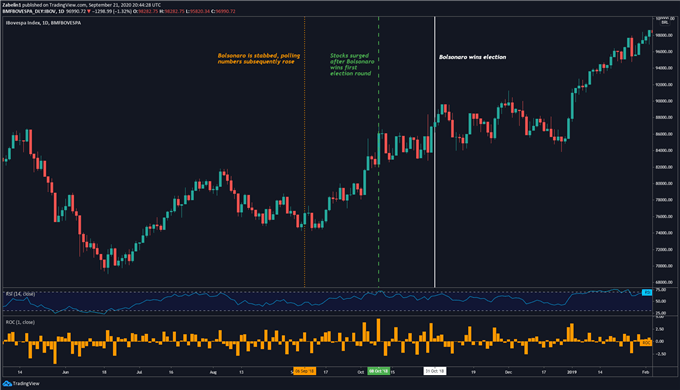

AMERIKA LATIN: NASIONALIS-POPULISME DI BRASIL

Sementara Presiden Jair Bolsonaro umumnya dianggap sebagai nasionalis garis keras dengan unsur-unsur populis, reaksi pasar terhadap kebangkitannya disambut dengan tangan terbuka oleh investor. Penunjukannya terhadap Paulo Guedes – seorang ekonom lulusan Universitas Chicago dengan kecenderungan privatisasi dan restrukturisasi regulasi – meningkatkan sentimen dan kepercayaan investor terhadap aset Brasil.

Indeks Ibovespa – Grafik Harian

Dari Juni 2018 hingga penurunan pasar global akibat Covid-19 pada awal 2020, indeks ekuitas acuan Ibovespa naik lebih dari 58 persen dibandingkan dengan sedikit lebih dari 17 persen pada S&P 500 pada periode yang sama. Selama pemilu pada bulan Oktober, indeks Brasil naik lebih dari 12 persen hanya dalam satu bulan karena jajak pendapat mengungkapkan bahwa Bolsonaro akan menang melawan lawan sayap kirinya Fernando Haddad.

Sejak kenaikan Bolsonaro ke kursi kepresidenan, naik turunnya pasar Brasil mencerminkan tingkat kemajuan reformasi pensiun yang mengganggu pasar. Investor berspekulasi bahwa penyesuaian struktural ini akan cukup kuat untuk menarik ekonomi Brasil menjauh dari jurang resesi dan menuju jalur pertumbuhan yang kuat, tidak terbebani oleh pengeluaran publik yang tidak berkelanjutan.

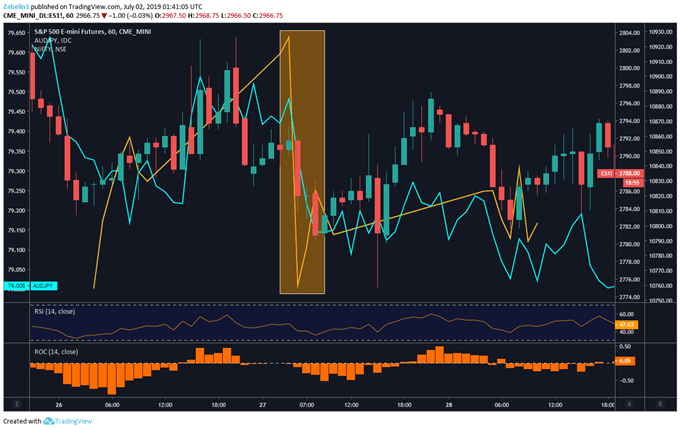

ASIA: NASIONALISME HINDU DI INDIA

Pemilihan ulang Perdana Menteri Narendra Modi secara umum disambut baik oleh pasar, meskipun ada kekhawatiran yang tersisa tentang dampak nasionalisme Hindu pada stabilitas regional. Namun, Modi memiliki reputasi sebagai politisi yang ramah bisnis. Pemilihannya menarik investor untuk mengalokasikan sejumlah besar modal ke aset India.

Namun, pandangan optimis investor secara berkala digagalkan oleh bentrokan berkala antara India dan tetangganya terkait sengketa wilayah. Pada awal 2019, hubungan India-Pakistan memburuk drastis di tengah bentrokan terkait wilayah sengketa Kashmir. Sejak pemisahan tahun 1947, permusuhan antara dua kekuatan nuklir ini telah menjadi risiko regional yang selalu ada.

Indeks India Nifty 50, S&P 500 Futures, AUD/JPY Jatuh Setelah Berita Pertempuran India-Pakistan

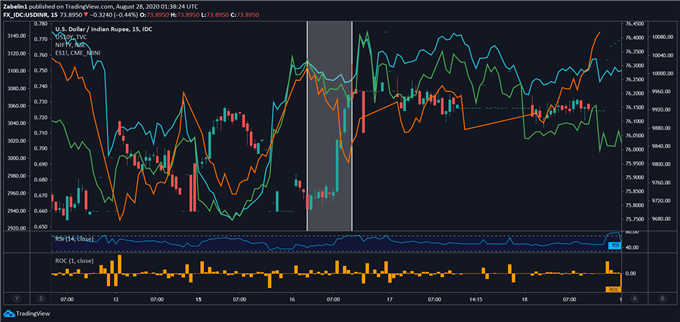

Ketegangan antara India dan Cina, terutama terkait perbatasan yang disengketakan yang dikenal sebagai Garis Kontrol Aktual (LAC) di Pegunungan Himalaya juga mengguncang pasar keuangan Asia. Pada Juni 2020, berita tentang bentrokan antara pasukan Cina dan India yang mengakibatkan lebih dari 20 kematian menimbulkan kekhawatiran tentang apa arti eskalasi lebih lanjut bagi keamanan regional dan stabilitas keuangan.

Indeks Nifty 50 India, S&P 500 Futures, Imbal Hasil Obligasi 10 Tahun AS, USD/INR Setelah Berita Pertikaian India-Cina

Kampanye dan pemerintahan nasionalis tertanam dengan risiko politik karena sifat rezim semacam itu mengandalkan pada menunjukkan kekuatan dan sering kali menyamakan kompromi dengan penyerahan. Pada saat volatilitas politik dan kerapuhan ekonomi, dampak keuangan dari keretakan diplomatik diperkuat oleh fakta bahwa resolusi sengketa kemungkinan akan berlangsung lama karena sifat keras kepala yang melekat dari rezim nasionalis.

Presiden AS Donald Trump dan Modi menggunakan retorika yang kuat yang serupa baik di jalur kampanye maupun dalam administrasi mereka masing-masing. Dengan cara yang agak ironis, kesamaan ideologis mereka mungkin sebenarnya menjadi kekuatan yang menyebabkan keretakan dalam hubungan diplomatik. Ketegangan antara keduanya meningkat pada tahun 2019, dengan pasar khawatir bahwa Washington mungkin memulai perang dagang lain di Asia, membuka front kedua di India setelah sebelumnya bertikai dengan Cina.

REAKSI PASAR FOREX SAAT PEMERINTAH DAN BANK SENTRAL MENANGGAPI TEKANAN GEOPOLITIK DAN EKONOMI

Untuk ekonomi dengan tingkat mobilitas modal yang tinggi, terdapat empat alternatif kebijakan yang dapat memicu reaksi di pasar valuta asing (FX) setelah guncangan ekonomi atau geopolitik:

Skenario 1: Kebijakan fiskal sudah ekspansif + kebijakan moneter menjadi lebih ketat (“pengetatan”) = Bullish untuk mata uang lokal

Skenario 2: Kebijakan fiskal sudah ketat + kebijakan moneter menjadi lebih longgar (“pelonggaran”) = Bearish untuk mata uang lokal

Skenario 3: Kebijakan moneter sudah ekspansif (“pelonggaran”) + kebijakan fiskal menjadi lebih ketat = Bearish untuk mata uang lokal

Skenario 4: Kebijakan moneter sudah ketat (“pengetatan”) + kebijakan fiskal menjadi lebih ekspansif = Bullish untuk mata uang lokal

Penting untuk dicatat bahwa untuk ekonomi seperti Amerika Serikat dan mata uang seperti Dolar AS, ketika kebijakan fiskal dan moneter mulai bergerak ke arah yang sama, sering kali terdapat dampak yang ambigu terhadap mata uang. Di bawah ini akan kita periksa bagaimana berbagai kebijakan fiskal dan moneter dalam merespons guncangan geopolitik dan ekonomi berdampak pada pasar valuta asing.

SKENARIO 1 – KEBIJAKAN FISKAL LONGGAR; KEBIJAKAN MONETER MENJADI LEBIH KETAT

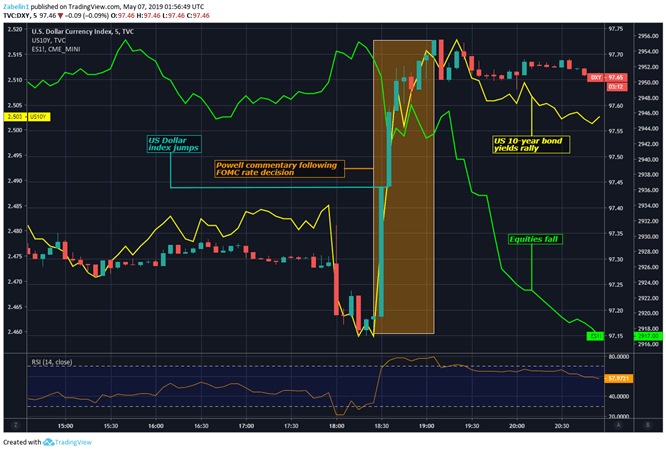

Pada 2 Mei 2019 – setelah keputusan FOMC untuk mempertahankan suku bunga di kisaran 2,25-2,50 persen – Ketua Fed Jerome Powell mengatakan bahwa tekanan inflasi yang relatif lembut saat itu adalah “sementara”. Implikasinya adalah bahwa meskipun pertumbuhan harga berada di bawah harapan pejabat bank sentral, inflasi akan segera meningkat. Perang dagang AS-Cina berperan dalam memperlambat aktivitas ekonomi dan meredam inflasi.

Pesan implisitnya adalah pengurangan probabilitas penurunan suku bunga dalam waktu dekat, mengingat bahwa prospek fundamental dinilai solid dan keseluruhan jalur aktivitas ekonomi AS terlihat sehat. Nada netral yang diambil oleh Fed lebih sedikit dovish dibandingkan yang diantisipasi pasar. Ini mungkin menjelaskan mengapa probabilitas terjadinya pemotongan suku bunga Fed pada akhir tahun (seperti terlihat dalam swap indeks semalam) turun dari 67,2 persen menjadi 50,9 persen setelah pernyataan Powell.

Sementara itu, Kantor Anggaran Kongres (CBO) meramalkan peningkatan defisit fiskal selama tiga tahun ke depan, yang bertepatan dengan siklus pengetatan bank sentral. Lebih jauh, ini terjadi di tengah spekulasi tentang rencana stimulus fiskal bipartisan. Pada akhir April, para pembuat kebijakan utama mengumumkan rencana untuk program pembangunan infrastruktur senilai $2 triliun.

Kombinasi kebijakan fiskal ekspansif dan pengetatan moneter membuat pandangan bullish untuk Dolar AS. Paket fiskal ini diharapkan menciptakan lapangan kerja dan meningkatkan inflasi, sehingga mendorong Fed untuk menaikkan suku bunga. Seperti yang terjadi, Greenback naik 6,2 persen terhadap rata-rata mata uang utama lainnya selama empat bulan berikutnya.

Skenario 1: DXY, Imbal Hasil Obligasi 10 Tahun Naik, S&P 500 Futures Turun

SCENARIO 2 – KEBIJAKAN FISKAL KETAT; KEBIJAKAN MONETER MENJADI LEBIH LONGGAR

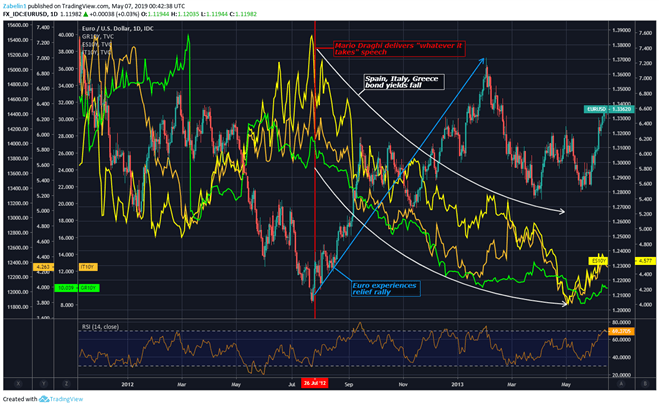

Krisis keuangan global tahun 2008 dan Resesi Hebat yang menyusul menyebar ke seluruh dunia dan mengacaukan ekonomi Mediterania. Ini menimbulkan kekhawatiran tentang krisis utang negara di seluruh wilayah karena imbal hasil obligasi di Italia, Spanyol, dan Yunani naik ke tingkat yang mengkhawatirkan. Langkah-langkah penghematan yang diwajibkan diterapkan dalam beberapa kasus yang membantu menciptakan dasar untuk populisme eurosceptic yang kemudian menghantui wilayah tersebut.

Investor mulai kehilangan kepercayaan pada kemampuan pemerintah ini untuk melayani utangnya dan menuntut imbal hasil yang lebih tinggi untuk menanggung apa yang tampaknya menjadi risiko default yang meningkat. Euro berada dalam kesulitan di tengah kekacauan karena keraguan muncul tentang keberadaannya jika krisis memaksa kepergian yang belum pernah terjadi sebelumnya dari satu negara anggota dari zona Euro.

Dalam salah satu momen paling terkenal dalam sejarah keuangan, Presiden Bank Sentral Eropa (ECB) Mario Draghi menyampaikan pidato di London pada 26 Juli 2012 yang banyak dianggap sebagai momen penting yang menyelamatkan mata uang tunggal. Dia mengatakan bahwa ECB “siap melakukan apa pun untuk mempertahankan Euro. Dan percayalah,” tambahnya, “itu akan cukup.” Pidato ini menenangkan pasar obligasi Eropa dan membantu menurunkan imbal hasil.

ECB juga menciptakan program pembelian obligasi yang disebut OMT (untuk “Transaksi Moneter Langsung”). Ini bertujuan untuk mengurangi stres di pasar utang negara, menawarkan bantuan kepada pemerintah zona Euro yang tertekan. Meskipun OMT tidak pernah digunakan, ketersediaannya membantu menenangkan investor yang gugup. Pada saat yang sama, banyak negara zona Euro yang bermasalah mengadopsi langkah-langkah penghematan untuk menstabilkan keuangan pemerintah.

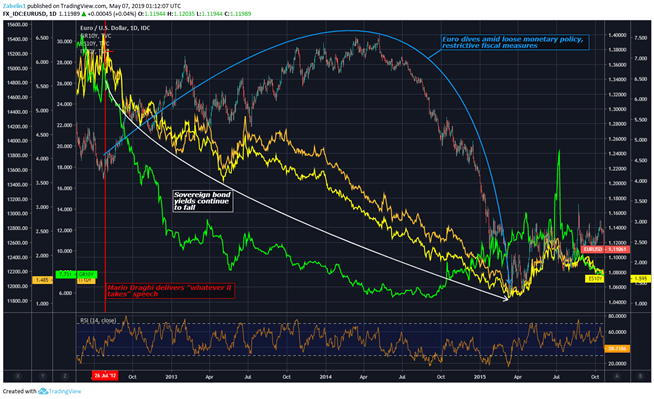

Meskipun Euro awalnya naik karena kekhawatiran tentang keruntuhannya mereda, mata uang tersebut akan terdepresiasi secara substansial terhadap Dolar AS selama tiga tahun berikutnya. Pada Maret 2015, nilainya telah turun lebih dari 13 persen. Ketika meneliti pengaturan moneter dan fiskal, menjadi cukup jelas mengapa hal ini terjadi.

Skenario 2: Euro Bernafas Lega – Imbal Hasil Obligasi Pemerintah Turun karena Ketakutan Kebangkrutan Diredakan

Langkah-langkah penghematan di banyak negara zona Euro membatasi kemampuan pemerintah mereka untuk memberikan stimulus fiskal yang mungkin telah membantu menciptakan lapangan kerja dan meningkatkan inflasi. Pada saat yang sama, bank sentral melonggarkan kebijakan sebagai cara untuk mengatasi krisis. Akibatnya, kombinasi ini menekan Euro lebih rendah terhadap sebagian besar mata uang utamanya.

Skenario 2: Euro, Imbal Hasil Obligasi Pemerintah Turun

SCENARIO 3 – KEBIJAKAN MONETER LONGGAR; KEBIJAKAN FISKAL MENJADI LEBIH KETAT

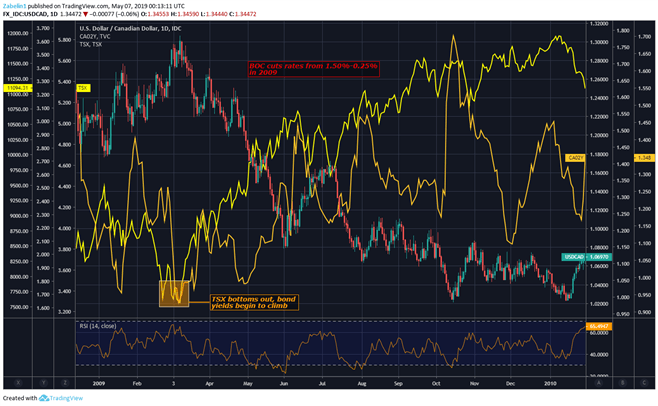

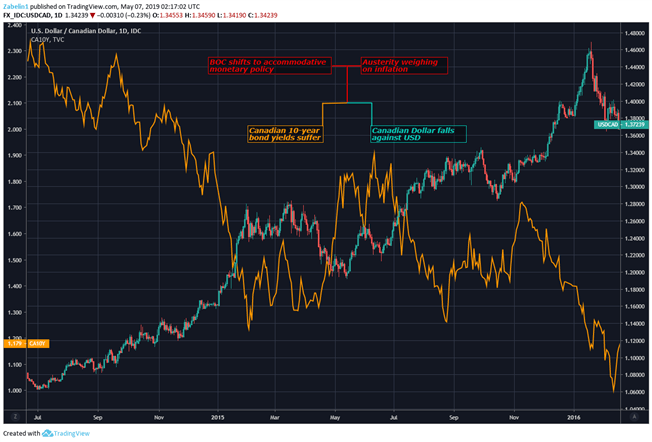

Pada tahap awal Resesi Hebat, Bank of Canada (BOC) menurunkan suku bunga acuannya dari 1,50 menjadi 0,25 persen sebagai cara untuk melonggarkan kondisi kredit, memulihkan kepercayaan, dan menghidupkan kembali pertumbuhan ekonomi. Secara paradoks, imbal hasil obligasi pemerintah Kanada 10 tahun mulai naik. Kenaikan ini terjadi tepat pada saat yang sama dengan indeks saham TSX Kanada mencapai titik terendah.

Skenario 3: USD/CAD, TSX, Imbal Hasil Obligasi 2 Tahun Kanada

Pemulihan kepercayaan dan pemulihan harga saham tercermin dalam preferensi investor yang bergeser ke investasi yang lebih berisiko dan menghasilkan lebih tinggi (seperti saham) daripada alternatif yang relatif lebih aman (seperti obligasi). Realokasi modal ini mengirim imbal hasil lebih tinggi meskipun pelonggaran moneter oleh bank sentral. BOC kemudian mulai menaikkan suku bunga acuannya kembali hingga mencapai 1 persen, di mana ia tetap selama lima tahun berikutnya.

Selama periode ini, Perdana Menteri Stephen Harper menerapkan langkah-langkah penghematan untuk menstabilkan keuangan pemerintah di tengah krisis keuangan global. Bank sentral kemudian berbalik arah dan menurunkan suku bunga kembali menjadi 0,50 persen pada Juli 2015.

Baik CAD maupun imbal hasil obligasi lokal menderita karena kebijakan moneter dilonggarkan sementara kapasitas untuk dukungan kebijakan fiskal terbatas. Seperti yang terjadi, pemotongan pengeluaran pemerintah pada masa sulit ini akhirnya menyebabkan Harper kehilangan pekerjaannya. Justin Trudeau menggantikannya sebagai Perdana Menteri setelah kemenangan dalam pemilihan umum 2015.

Skenario 3: USD/CAD, Imbal Hasil Obligasi 2 Tahun Kanada

SKENARIO 4 – KEBIJAKAN MONETER KETAT; KEBIJAKAN FISKAL MENJADI LEBIH LONGGAR

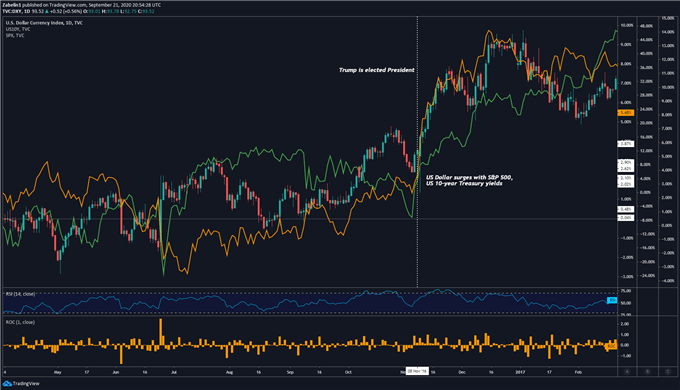

Setelah Donald Trump dinyatakan sebagai pemenang dalam pemilihan presiden AS 2016, lanskap politik dan latar belakang ekonomi mendukung pandangan bullish untuk Dolar AS. Dengan kantor Oval dan kedua majelis Kongres yang dikendalikan oleh Partai Republik, pasar tampak menyimpulkan bahwa ruang lingkup volatilitas politik telah berkurang.

Ini membuat langkah-langkah fiskal yang ramah pasar yang diusulkan oleh kandidat Trump selama pemilihan tampak lebih mungkin untuk diterapkan. Ini termasuk pemotongan pajak, deregulasi, dan pembangunan infrastruktur. Investor tampaknya mengabaikan ancaman untuk meluncurkan perang dagang terhadap mitra dagang utama seperti China dan zona Euro, setidaknya untuk sementara waktu. Di sisi moneter, pejabat bank sentral menaikkan suku bunga pada akhir 2016 dan berencana untuk menaikkan lagi setidaknya 75 basis poin sepanjang 2017.

Dengan ruang lingkup untuk ekspansi fiskal dan pengetatan moneter terlihat, Dolar AS reli bersama dengan imbal hasil obligasi lokal dan ekuitas. Ini terjadi karena ekspektasi pendapatan perusahaan menguat seiring dengan prospek kinerja ekonomi yang lebih luas. Ini memicu taruhan pada inflasi yang lebih kuat dan dengan demikian tanggapan hawkish dari bank sentral.

Skenario 4: Indeks Dolar AS (DXY), S&P 500 Futures, Imbal Hasil Obligasi 10 Tahun

MENGAPA RISIKO POLITIK PENTING DALAM TRADING

Banyak studi menunjukkan bahwa penurunan signifikan dalam standar hidup akibat perang atau resesi parah meningkatkan kecenderungan pemilih untuk mengambil posisi radikal pada spektrum politik. Akibatnya, orang lebih cenderung menyimpang dari kebijakan yang ramah pasar – seperti integrasi modal dan liberalisasi perdagangan – dan lebih fokus pada langkah-langkah yang menjauh dari globalisasi dan berfokus ke dalam yang merugikan.

Ekonomi global modern terhubung secara politik dan ekonomi, sehingga setiap guncangan sistemik memiliki probabilitas tinggi untuk bergema ke seluruh dunia. Selama masa volatilitas politik yang signifikan di tengah perubahan ideologis antar benua, penting untuk memantau perkembangan ini karena dalamnya terdapat peluang untuk menyusun strategi trading jangka pendek, menengah, dan panjang.