POIN-POIN PEMBAHASAN:

- Inti Pasar Forex adalah Perdagangan dan Aliran Modal.

- Artikel ini menjelaskan mengapa perdagangan dan aliran modal, yang dipengaruhi oleh harga spot mata uang, dapat memiliki dampak besar pada suatu ekonomi dan perusahaan yang beroperasi di dalamnya.

- Contoh hipotetis menggunakan harga riil dan skenario nyata yang telah berdampak pada ekonomi Jepang.

Pada intinya, dalam pasar valuta asing (Forex), tingkat suku bunga umumnya dianggap sebagai faktor utama. Bagaimanapun juga, jika seorang investor dapat memperoleh pembayaran bunga secara harian hanya dengan memiliki posisi beli atau jual dalam suatu pasangan mata uang, maka ada motivasi yang dapat mengarahkan aliran modal masuk ke mata uang tersebut. Dan jika ini dalam skenario peningkatan suku bunga, di mana suatu ekonomi terus meningkatkan suku bunga untuk menjaga inflasi, hal ini dapat menyebabkan tren berkepanjangan di mana mata uang tersebut dinilai semakin tinggi nilainya oleh para pelaku pasar yang ingin memperoleh tingkat pengembalian yang lebih tinggi.

Namun, mata uang berbeda dengan saham yang merupakan kelas aset yang terisolasi: Ada dampak yang ditimbulkan. Terlalu banyak dari sesuatu yang baik dapat berakhir menjadi sesuatu yang sangat buruk, seperti yang terjadi pada Jepang di mana ‘Keajaiban Ekonomi Jepang’ pasca-Perang Dunia II berubah menjadi ‘masa kelam bagi ekonomi Jepang.

Meskipun ekonomi Jepang mengalami pertumbuhan yang kuat selama 45 tahun, penguatan signifikan Yen Jepang, dibantu oleh Plaza Accord pada tahun 1985, yang mengakibatkan erosi ekonomi signifikan ketika ekonomi Jepang terjebak dalam tiga dekade pertumbuhan yang melambat dan dalam beberapa kasus, deflasi. Di bawah ini, kita akan melihat contoh bagaimana hal ini dapat terjadi dengan menggunakan contoh yang sangat rasional.

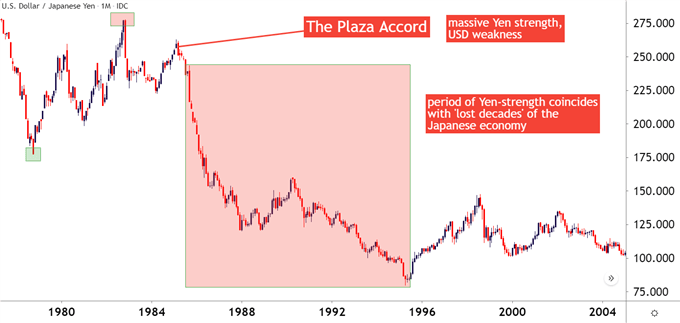

GRAFIK BULANAN USD/JPY: 1977-2004

MENYIAPKAN PANGGUNG UNTUK YEN JEPANG

Untuk menceritakan sepenuhnya, kita perlu melaluinya dengan pelajaran sejarah singkat dengan pasangan USD/JPY, dan akar cerita ini sebenarnya dapat ditelusuri kembali ke tahun 70-an dan stagfalasi.

Untuk mengatasi stagfalasi, Paul Volcker harus menaikkan suku bunga ke tingkat yang sangat tinggi di Amerika Serikat dalam upaya menghentikan inflasi yang meluas saat itu. Suku bunga yang sangat tinggi ini menarik permintaan Dolar AS Secara signifikan, didorong oleh carry trade dan perbedaan suku bunga antara kedua pasangan mata uang dalam kutipan tersebut.

Dari level terendah pada tahun 1978 hingga level tertinggi di tahun 1982, USD/JPY mencatat kenaikan lebih dari 56%. Kenaikan p;asangan mata uang ini melambat setelah kebijakan Volcker mulai berdampak di Amerika Serikat tetapi, dari Maret 1984 hingga Februari 1985, para pembeli masih berada dalam kendali, mencapai titik tertinggi 262,80. Dan sejak saat itu Plaza Accord mulai berlaku, yang pada dasarnya adalah kesepakatan di antara G5 untuk memanipulasi nilai tukar dengan tujuan melemahkan Dolar AS. Dan inilah saat kekuatan Yen benar-benar mulai terlihat.

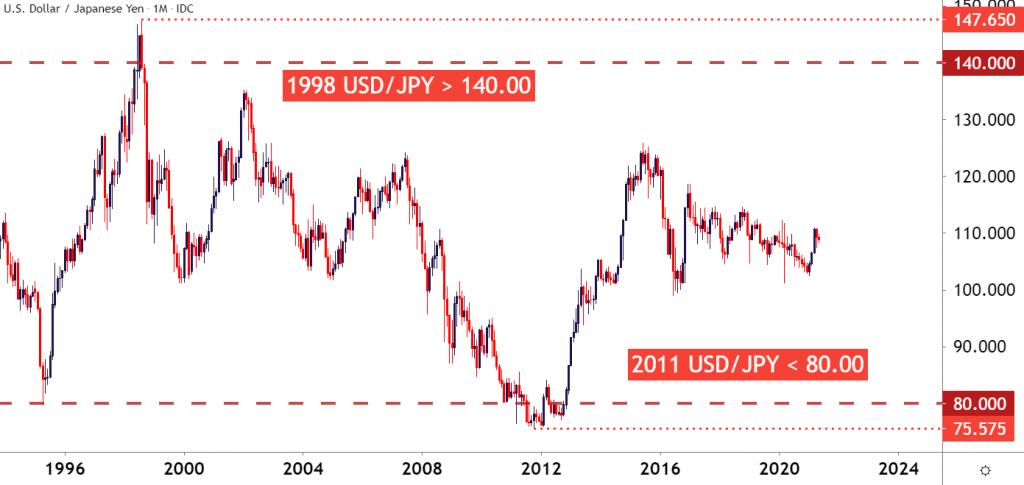

Pada contoh di bawah ini, kita akan melihat model hipotetis menggunakan harga dari tahun 1998 hingga 2008, ketika nilai tukar USD/JPY mengalami depresiasi signifikan. Namun, masalah ini telah berlangsung jauh sebelum 1998.

DUNIA NYATA (CONTOH HIPOTETIS) NILAI KURS YANG BERLAKU

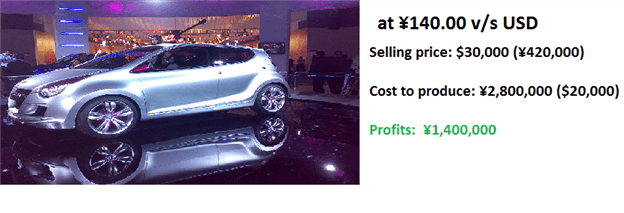

Sebagai contoh, sebuah perusahaan otomotif Jepang merancang mobil di tahun 1998 dengan perhitungan biaya produksi sekitar ¥2.800.000 ($20.000). Namun, tidak ada masalah sama sekali – mereka akan menjual mobil tersebut seharga $30.000 – yang akan menghasilkan keuntungan yang sangat menguntungkan sebesar $10.000 untuk setiap mobil yang terjual.

Nilai tukar USD/JPY pada tahun 1995 sekitar ¥140,00. Jadi, kita dapat melihat biaya dan penjualan mobil ini secara keseluruhan sebagai berikut:

Nilai 1 dolar di tahun 1998 sekitar ¥140,00, biaya membangun mobil tersebut sebesar ¥2.800.000. Tapi, bukanlah masalah – karena harga jualnya $30.000, atau ¥4.200.000. Ini memberikan keuntungan yang bagus bagi produsen mobil sebesar ¥1.400.000, atau $10.000.

Jika situasi seperti ini bisa berlangsung selamanya, produsen mobil pasti akan senang dengan margin keuntungan 50% dari setiap mobil yang terjual. Tapi, situasi tidak tetap seperti itu. Dunia telah mengalami perubahan besar sejak tahun 1998.

HANYA DALAM 13 TAHUN, NILAI TUKAR USD/JPY TELAH TURUN DI BAWAH 80.

Lihat kembali bagaimana produsen mobil akan menghasilkan keuntungan.

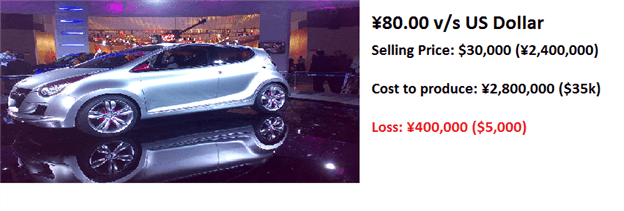

Biaya untuk membangun mobil masih sekitar ¥2.800.000, karena mereka membayar pekerja di Jepang dan membeli barang di Jepang (dan kemungkinan membayar upah yang lebih tinggi untuk mengikuti inflasi, tetapi dalam contoh sederhana ini diasumsikan biaya tenaga kerja identik). Jadi perubahan dalam nilai tukar tidak mengubah struktur biaya mereka.

Namun, hal itu memiliki dampak besar pada pendapatan penjualan mereka. Sebelumnya produsen menjual mobil dengan harga $30.000 di AS. Nah, sekarang mereka hanya mendapatkan kembali ¥2.400.000 ($30.000 X ¥80,00 = 2.400.000).

Mereka bahkan tidak lagi menutupi biaya mereka! Margin keuntungan 50% tiba-tiba lenyap begitu saja, dan ini HANYA karena yen telah menjadi lebih kuat.

Perusahaan otomotif kita sekarang kehilangan 400.000 yen pada setiap mobil yang terjual. Berapa lama menurut Anda ini akan berlangsung? Tidak banyak bisnis yang dapat terus beroperasi jika mereka kehilangan uang dengan cepat seperti ini.

Jadi, apa yang akan dilakukan oleh perusahaan otomotif tersebut? Mereka akan merespons, dan tidak ada pilihan bagi mereka. Mereka dapat menaikkan harga di AS. Tetapi saat ini mereka tidak akan menjual mobil sebanyak itu. Pelanggan akan memperhatikan bahwa produsen mobil Jepang telah menaikkan harga lebih besar daripada produsen mobil Jerman, Amerika, atau Tiongkok; jadi ini bukanlah pilihan yang mudah.

Seringkali mereka akan merespons dengan memotong biaya. Ini berarti melakukan pemutusan hubungan kerja, atau setidaknya mengurangi jumlah pekerja. Mereka akan mulai fokus pada ‘efisiensi’ bisnis, dan mencoba untuk menghemat sedikit demi sedikit agar mereka setidaknya dapat menutupi biaya.

Semua langkah yang diambil oleh perusahaan otomotif untuk mencoba memangkas biaya akan berdampak negatif pada ekonomi secara keseluruhan: Jumlah orang yang bekerja lebih sedikit (tingkat pengangguran lebih tinggi), kenaikan upah yang lebih kecil atau bahkan tidak ada (inflasi yang lebih rendah), dan rasa panik atas kepastian ekonomi masa depan mengingat bahwa produsen mobil tidak melakukan apa-apa yang salah… mereka hanya tertimpa kekuatan mata uang yang lebih kuat.

Inilah mengapa Jepang terjebak dalam resesi yang berlangsung beberapa dekade dan mengalami tekanan deflasi di seluruh ekonomi mereka.

RESPON

Jadi, respon apa yang dilakukan oleh jepang? Mereka berusaha untuk melemahkan mata uang; karena jika mereka berhasil, mereka dapat memperoleh efek sebaliknya yang bekerja untuk mereka.

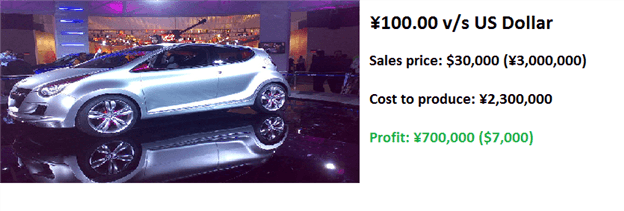

Jadi, katakanlah perusahaan otomotif telah menemukan cara untuk bertahan dalam kondisi yen yang mahal ini; dan mereka telah memotong biaya menjadi 2.300.000 yen per mobil.

Tentunya, ini bukan skenario yang diinginkan, karena mereka memiliki margin keuntungan yang minimal (hanya 100.000 yen per mobil). Tetapi – mereka telah menemukan cara untuk bertahan.

Namun – ketika Bank of Japan akhirnya melemahkan yen, perusahaan otomotif kita berada dalam posisi untuk mendapatkan manfaat yang besar.

Katakanlah Bank of Japan melakukan sesuatu yang serupa dengan akhir tahun 2012, dan mendorong yen menjadi lebih lemah (dan USD/JPY lebih tinggi) menjadi 100,00.

Perusahaan otomotif menjadi lebih efisien dari masa-masa sulit, dan masih memproduksi mobil dengan biaya 2.300.000 yen. Namun dengan nilai tukar USD/JPY 100,00, mereka mendapatkan kembali 3.000.000 yen untuk setiap mobil yang terjual… keuntungan sebesar 700.000 yen.

Ini memiliki makna yang yang cukup berarti… karena keuntungan saat ini dapat diinvestasikan kembali dalam bentuk peralatan. Pembelian peralatan tersebut akan memberikan keuntungan bagi produsen di Jepang, yang selanjutnya perlu merekrut pekerja. Perusahaan otomotif tersebut saat ini menjadi lebih kompetitif dalam penetapan harga, karena mereka memiliki margin keuntungan dengan sedikit penyangga untuk mengurangi harga jual, dan mereka bahkan dapat mencoba melampaui pesaing Jerman atau Amerika dengan menawarkan harga yang lebih rendah.

Alhasil, perusahaan otomotif Jepang perlu merekrut lebih banyak pekerja, dan karena permintaan pekerja meningkat, upah harus meningkat. Ini akan berdampak sinergis pada pertumbuhan ekonomi suatu negara, dan yang sebenarnya terjadi hanya perubahan nilai tukar.

Lemahnya nilai mata uang membuat ekspor menjadi lebih menarik; dan untuk ekonomi berbasis ekspor, mata uang yang lebih murah dapat membawa pertumbuhan yang signifikan ke dalam ekonomi.

Inilah inti dari pasar valuta asing: Perdagangan dan aliran modal. Dan ini adalah faktor yang sering tersembunyi dalam ekonomi yang terglobalisasi, di mana negara-negara begitu terhubung sehingga sulit membayangkan satu negara ekonomi bermasalah tanpa negara lain ikut merasakan dampaknya.