Mengetahui bagaimana menilai saham secara akurat memungkinkan trader mengidentifikasi dan memanfaatkan peluang di pasar saham. Valuasi saham, juga disebut sebagai ‘valuasi ekuitas’, memberikan kerangka kerja bagi trader untuk mengidentifikasi kapan suatu saham relatif murah atau mahal. Perbedaan antara nilai pasar saham dan nilai intrinsiknya memberikan kesempatan kepada trader untuk mendapatkan keuntungan dari perbedaan ini.

Mengapa Menilai Harga Saham?

Menilai saham memungkinkan trader memperoleh pemahaman yang kuat tentang nilai saham dan apakah harganya sesuai. Setelah nilai saham diketahui, nilai tersebut kemudian dapat dibandingkan dengan harga kuotasi saham di pasar saham.

Jika harga saham yang dikutip lebih tinggi dari nilai yang dihitung, itu dianggap mahal dan trader akan mencari short / menjual saham untuk mengantisipasi harga kembali ke nilai intrinsiknya.

Jika harga dikutip lebih rendah dari harga yang dihitung, itu dianggap murah dan trader akan membeli / buka posisi long saham untuk mengantisipasi harga kembali ke nilai intrinsiknya.

Informasi di bawah merangkum hubungan ini:

Nilai pasar > nilai intrinsik = Overvalued (sinyal pendek)

Nilai pasar < intrinsic value = Undervalued (sinyal panjang)

Perlu disebutkan bahwa meskipun saham mungkin dinilai terlalu tinggi atau terlalu rendah, ada kemungkinan tetap seperti itu untuk jangka waktu yang lama jika penyebab ketidakseimbangan tetap ada.

Berbagai Jenis Nilai Saham

Apa yang menentukan nilai saham? Cara terbaik untuk menjawab ini adalah berurusan dengan konsep nilai. Apakah nilai itu? Apakah harga yang berlaku yang dipersiapkan seseorang untuk dibayarkan kepada orang lain (nilai pasar), atau apakah itu nilai dasar yang dapat dihitung secara obyektif, berdasarkan sekumpulan data yang tersedia untuk umum (nilai intrinsik)?

Kedua konsep ini dijelaskan di bawah ini:

1. Nilai pasar : Harga saham yang dikutip di pasar saham. Pada dasarnya ini adalah harga terakhir yang diperdagangkan. Nilai pasar adalah harga di mana pembeli dan penjual bersedia untuk bertukar.

2. Nilai intrinsik : Ukuran nilai yang lebih diperhitungkan, berdasarkan informasi yang tersedia untuk umum. Karena tidak ada model pasti tentang penilaian saham, analis cenderung sampai pada nilai intrinsik yang berbeda, namun nilai ini cenderung tidak berbeda jauh.

Dalam kenyataannya, harga saham sering kali berbeda dengan nilai intrinsiknya. Contoh ini akan menjadi kasus di mana ada sensasi besar di sekitar saham baru, atau saham yang tumbuh pesat yang ingin diambil investor dengan cepat. Peningkatan FOMO tentunya akan memperpanjang ketidakseimbangan tersebut hingga harga saham mengalami koreksi besar.

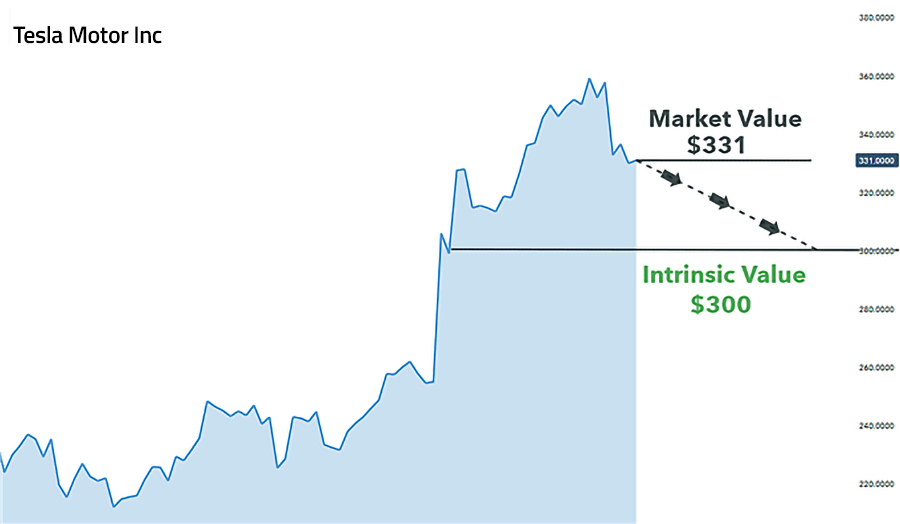

Misalnya, jika Tesla Inc saat ini diperdagangkan di $331 dan nilai intrinsiknya adalah $300, trader dapat mengantisipasi pergerakan lebih rendah menuju $300.

Contoh perdagangan saham di atas nilai intrinsik (Tesla Inc):

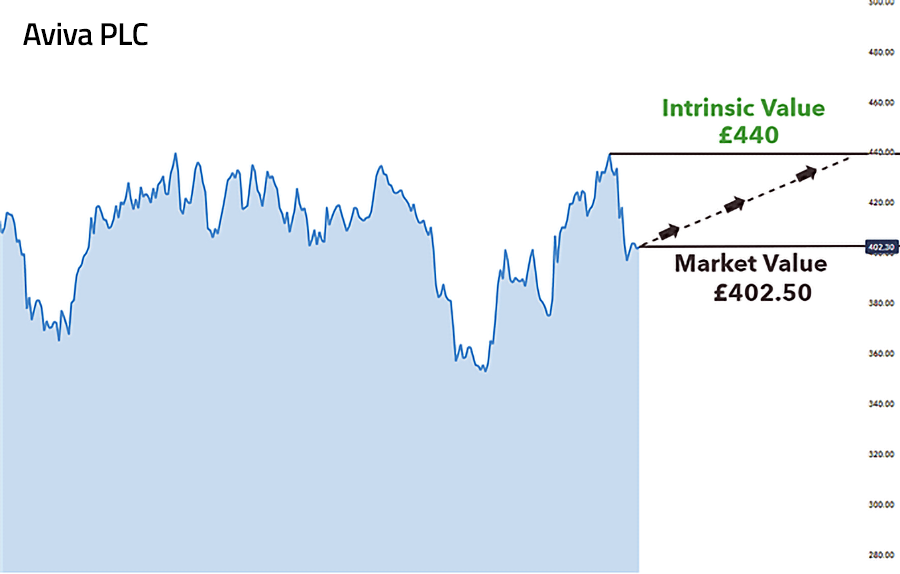

Kebalikannya adalah di mana saham diperdagangkan di bawah nilai intrinsiknya dan trader membeli saham untuk mengantisipasi kenaikan harga saham agar sesuai dengan nilai intrinsik. Hal ini sering terjadi pada saham nilai. Contohnya ditunjukkan di bawah ini di mana Aviva PLC diperdagangkan di bawah nilai intrinsik.

Contoh perdagangan saham di bawah nilai intrinsik (Aviva PLC):

3 Cara Terbaik Untuk Menemukan Nilai Saham

Penilaian saham yang dilakukan oleh lembaga keuangan terkemuka dan pengelola dana lindung nilai menggunakan variasi yang sangat canggih dari metode penilaian di bawah ini. Artikel ini berusaha memberi trader titik awal yang komprehensif untuk penilaian saham untuk metode penilaian saham berikut:

1. Rasio P / E

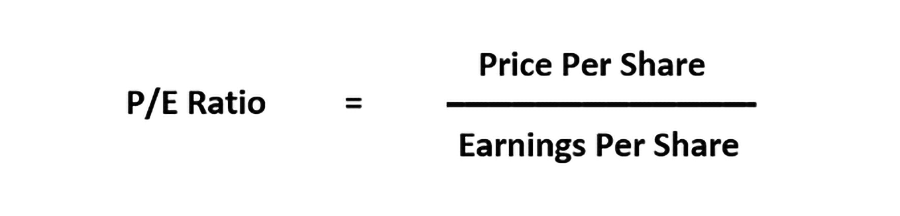

Rasio pendapatan harga perusahaan, atau rasio P / E, adalah salah satu cara paling populer untuk menilai saham karena kemudahan penggunaan dan adopsi massal oleh para profesional investasi.

Rasio tersebut tidak memberikan nilai intrinsik tetapi membandingkan rasio P / E saham dengan tolok ukur – atau perusahaan lain di sektor yang sama – untuk menentukan apakah saham tersebut relatif overvalued atau undervalued.

Rasio P / E dihitung dengan membagi harga saham per saham dengan laba per sahamnya.

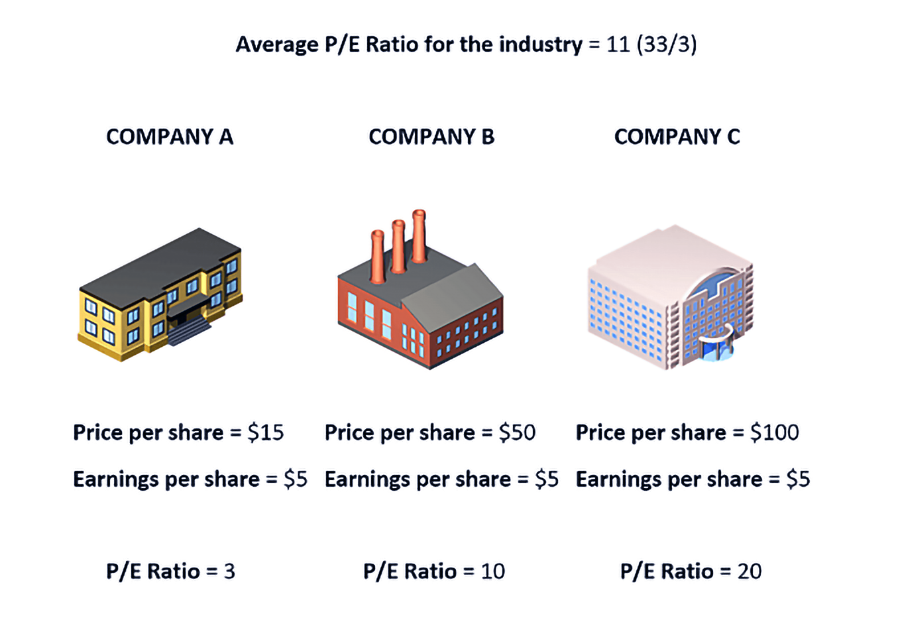

Misalnya, pertimbangkan tiga perusahaan berikut dan rasio P / E masing-masing:

Perusahaan A dan B tampak menarik karena keduanya berada di bawah rata-rata 11 industri. Ini adalah titik awal untuk penilaian saham karena mungkin ada alasan yang sangat bagus mengapa perusahaan-perusahaan ini terlihat relatif murah. Ada kemungkinan bahwa perusahaan telah mengambil terlalu banyak hutang dan harga saham secara akurat mencerminkan nilai pasar dari entitas yang memiliki hutang.

Tingkat analisis yang sama perlu dilakukan untuk Perusahaan C, yang memiliki rasio P / E jauh di atas rata-rata. Meski terlihat mahal, ada kemungkinan bahwa pasar telah memperhitungkan kenaikan pertumbuhan pendapatan di masa depan dan oleh karena itu, investor bersedia membayar lebih untuk peningkatan pendapatan ini.

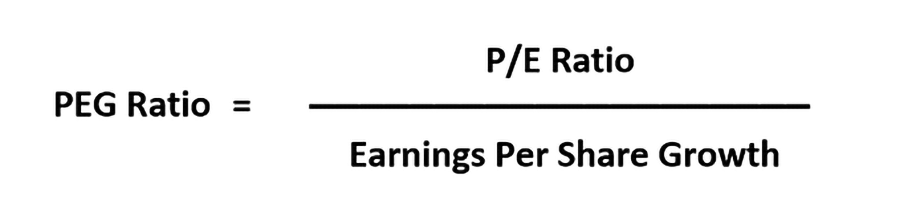

2. Rasio PEG

Saat mengambil rasio P/E selangkah lebih maju, trader dapat memperoleh ide bagus tentang nilai saham saat memasukkan tingkat pertumbuhan Earnings Per Share (EPS). Ini lebih realistis karena pendapatan sangat jarang statis dan oleh karena itu, menambahkan pertumbuhan EPS ke dalam campuran menciptakan formula penilaian saham yang lebih dinamis.

Angka penghasilan yang digunakan dapat berupa riwayat untuk memberikan ‘PEG Trailing’ atau angka yang diperkirakan memberikan ‘PEG Forward’.

Rasio PEG dihitung sebagai berikut:

Formula penilaian saham :

Pertimbangkan contoh yang sama tetapi dengan informasi tambahan tentang pertumbuhan pendapatan:

Secara umum, rasio PEG kurang dari satu menunjukkan investasi yang baik, sementara rasio lebih dari satu menunjukkan bahwa harga saham saat ini terlalu tinggi dalam kaitannya dengan pertumbuhan pendapatan yang diproyeksikan dan oleh karena itu, kurang bagus.

Menurut rasio PEG, Perusahaan A baik, perusahaan C terlihat sangat menarik meskipun harganya yang tinggi dan Perusahaan B tidak terlihat bagus sama sekali.

Sekali lagi, penting untuk dicatat bahwa keputusan investasi tidak boleh sepenuhnya dibuat berdasarkan rasio PEG dan analisa lebih lanjut terhadap laporan keuangan perusahaan harus dilakukan.

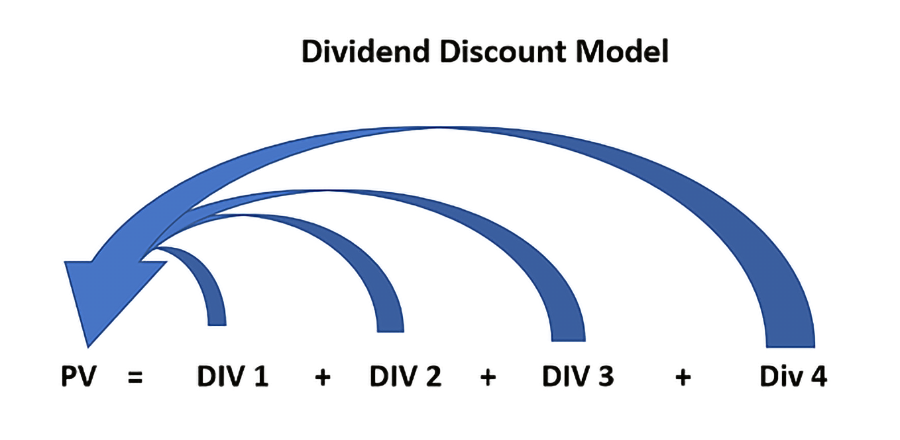

3. Model Diskon Dividen (DDM)

Model diskon dividen serupa dengan metode penilaian saham sebelumnya karena mempertimbangkan dividen (pendapatan) masa depan untuk para pemegang saham. Namun, model DDM melihat dividen masa depan dan mendiskontokannya untuk menetapkan berapa nilai dividen tersebut dalam nilai hari ini atau disebut sebagai nilai sekarang (PV).

Alasan di balik ini adalah bahwa saham hari ini harus bernilai berapa pun yang diterima pemegang saham dalam bentuk dividen, didiskon kembali hingga hari ini.

Untuk mempermudah penghitungan, asumsikan pembayaran dividen dilakukan setahun sekali. Kedua, normal untuk mengasumsikan bahwa dividen meningkat selama bertahun-tahun seiring pertumbuhan bisnis dan sebagai akibat dari pengaruh inflasi. Biaya input yang lebih tinggi diberikan kepada konsumen yang tercermin dalam peningkatan pendapatan dan, selanjutnya, pembayaran dividen meningkat.

Pertumbuhan dividen diasumsikan konstan dan dilambangkan sebagai ‘g’ di bawah ini. Tingkat pengembalian yang disyaratkan dilambangkan dengan ‘r’ dan digunakan untuk mendiskontokan arus kas masa depan ke nilai hari ini.

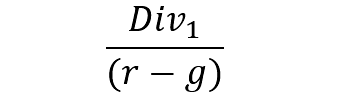

Formula penilaian saham :

PV = Nilai saham saat ini

DIV1 = Diharapkan dividen 1 tahun dari sekarang

r = Tingkat diskonto

g = Pertumbuhan dividen yang konstan

Dividen yang diterima lebih jauh ke masa depan kurang berharga dalam kondisi saat ini dan oleh karena itu berkontribusi lebih sedikit pada penentuan nilai saham saat ini. Setelah mendiskontokan dividen masa depan, jawaban di PV adalah nilai saham menurut model diskon dividen.

Menentukan Nilai Saham: Poin-Poin Penting

Jelas bahwa valuasi saham bisa jadi cukup lurus ke depan bila menggunakan rasio P / E dan rasio PEG, atau lebih kompleks lagi bila menggunakan metode DDM. Setelah menemukan metode yang sesuai, trader dapat membandingkan harga pasar saham tertentu dengan nilai intrinsik / relatif yang dihitung untuk menentukan apakah ada perbedaan yang berarti.

Jika ada perbedaan antara kedua angka tersebut, trader dapat mencoba masuk posisi short pada saham overvalued atau masuk posisi long untuk saham oversold sambil selalu ingat untuk menerapkan manajemen risiko yang baik .

FAQ Penilaian Saham

Apa metode yang terbaik untuk menilai saham?

Seperti dibahas di atas, ada berbagai cara untuk menilai saham dan tidak ada metode yang lebih unggul dari yang lain. Metode-metode menilai saham menjadi sangat terspesialisasi dan kompleks, namun, trader yang memahami dasar-dasarnya dapat menemukan saham yang salah harga dan mengatur perdagangan untuk memanfaatkannya.

Bagaimana saya bisa tahu kapan suatu saham akan naik nilainya?

Jawaban singkatnya adalah tidak ada cara untuk mengetahui secara pasti apakah nilai suatu saham akan naik atau bahkan turun. Namun trader dapat menggunakan analisa fundamental dan teknikal dalam upaya untuk meningkatkan kemungkinan memenangkan perdagangan, sambil mengikuti manajemen risiko yang baik untuk mengurangi pergerakan ke arah yang berlawanan.